DAC7 kita aktuali informacija

Kita aktuali informacija

DAC7: kas yra Tarybos direktyva (ES) 2021/514 ir ką ji reiškia platformų operatoriams

Atsiradus Tarybos direktyvai (ES) 2021/514, skaitmeninių platformų operatoriai kartą per metus turi teikti VMI duomenis apie platformoje veikiančių pardavėjų gautas pajamas (atlygio sumą, atėmus bet kokias rinkliavas, komisinius ar mokesčius), priskaičiuotus mokesčius ar komisinius ir kitą informaciją, susijusią su mokesčių apskaičiavimu ir deklaravimu.

Šie duomenys turės būti teikiami per VMI TIES (https://www.vmi.lt/ties/).

DAC7: kokie platformų operatoriai turės teikti ataskaitas

Tarybos direktyva (ES) 2021/514 aktuali ES registruotoms ir veikiančioms skaitmeninėms platformoms, kurias naudodami pardavėjai gali susisiekti su vartotojais, tokiu būdu vykdyti komercinę veiklą ir gauti su ta veikla susijusį atlygį, pavyzdžiui, paslaugų ir apgyvendinimo, pavėžėjimo, maisto pristatymo, grožio paslaugų užsakymo, prekių pardavimo, transporto priemonių nuomos veiklas. Kitaip tariant, Tarybos direktyva (ES) 2021/514 yra aktuali platformoms, kurių veikla yra:

- bet kokio nekilnojamojo turto ir automobilių stovėjimo vietų nuoma;

- asmeninės paslaugos;

- prekių pardavimas;

- bet kokios rūšies transporto priemonių nuoma.

Be to, Tarybos direktyva (ES) 2021/514 aktuali ir ne ES skaitmeninėms platformoms, kurios sudaro sąlygas pardavėjams vykdyti veiklą ES.

Duomenis VMI turi teikti toks platformos operatorius, kuris atitinka bent vieną iš žemiau nurodytų kriterijų:

- yra Lietuvos apmokestinamasis vienetas;

- arba įsisteigęs pagal Lietuvos Respublikos įstatymus;

- arba nuolatinis valdymo organas yra Lietuvoje;

- arba turi nuolatinę buveinę Lietuvoje;

- arba yra trečiosios šalies (ne ES) platformos operatorius, kuris sudaro sąlygas praneštiniems pardavėjams vykdyti veiklą ES ir pasirenka duomenis teikti Lietuvos mokesčių administratoriui.

Be to, duomenys turi būti teikiami, jei tenkinami šie papildomi kriterijai:

- platformas naudojančių pardavėjų pajamos yra gaunamos iš tam tikros veiklos (nekilnojamojo turto nuoma, asmeninės paslaugos, prekių pardavimas, transporto priemonių nuoma), kurią vykdyti buvo sudarytos sąlygos platformoje platformų operatoriaus (MAĮ 61-3 straipsnio 1 dalis);

- platformos operatorius su pardavėju (-ais) yra sudaręs naudojimosi platforma ar jos dalimi sutartį (-is) (MAĮ 61-3 straipsnio 2 dalies 1 punktas);

- platformoje turi būti sudarytos sąlygos ja naudotis platformos naudotojams, o pardavėjams susisiekti su kitais platformos naudotojais, siekiant vykdyti tam tikrą veiklą (nekilnojamojo turto nuomą, asmenines paslaugas, prekių pardavimą, transporto priemonių nuomą) (MAĮ 61-3 straipsnio 2 dalies 3 punktas);

- pardavėjas yra užsiregistravęs platformoje ir vykdo tam tikrą veiklą arba kuriam sumokamas arba įskaitomas su tam tikra veikla susijęs atlygis (MAĮ 61-3 straipsnio 2 dalies 4 punktas);

- pardavėjui mokamo atlygio arba įskaitomo bet kokios rūšies užmokesčio suma turi būti žinoma arba pagrįstai galima manyti, kad yra žinoma, platformos operatoriui (MAĮ 61-3 straipsnio 2 dalies 5 punktas).

DAC7: ką turi žinoti platformų operatoriai

- Kiekviena internetinė prekyvietė-platformos operatorius turėtų peržiūrėti jau iki šiol savose sistemose renkamą pardavėjų informaciją ir įvertinti, kokius papildomus duomenis turės rinkti pagal Informacijos apie platformose vykdomas veiklas teikimo Valstybinei mokesčių inspekcijai taisyklių reglamentavimą.

- Prieš teikiant duomenis, platformos operatorius turi užsiregistruoti per 5 d. d. nuo veiklos vykdymo pradžios.

Trečiųjų šalių (ne ES) platformos operatoriai, pradėdami platformos operatoriaus veiklą, privalo užsiregistruoti pasirinktoje vienoje Europos Sąjungos valstybėje narėje. Jei trečiosios šalies (ne ES) platformos operatorius pasirenka užsiregistruoti Lietuvoje, jis privalo užsiregistruoti ne vėliau kaip per 5 darbo dienas nuo veiklos vykdymo Europos Sąjungoje pradžios.

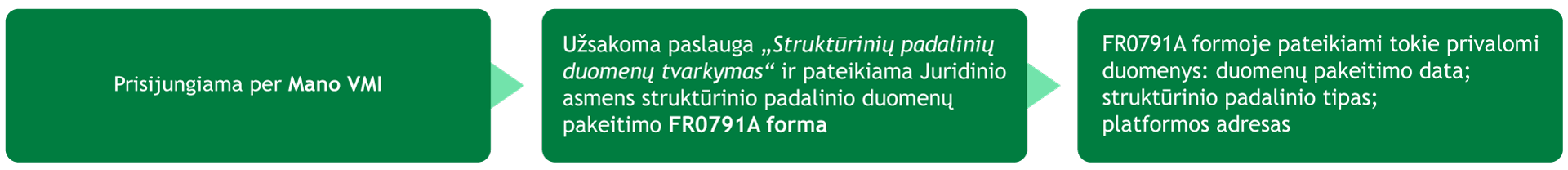

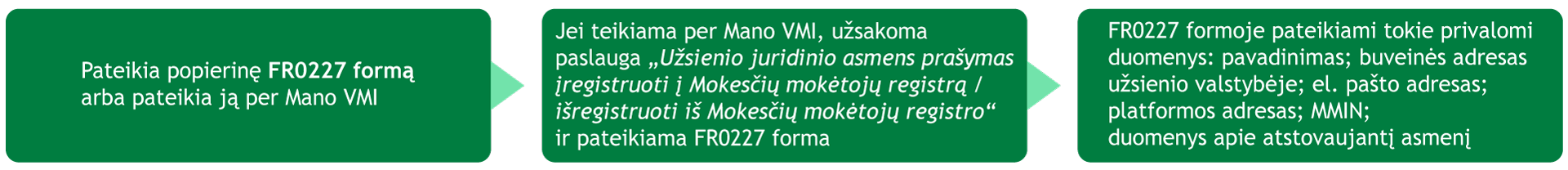

Lietuvos juridinis asmuo turi užregistruoti struktūrinio padalinio duomenis, užpildydamas FR0791A formą, o užsienio juridinis asmuo turi registruotis, užpildydamas FR0227 formą.

DAC7: kaip užsiregistruoti arba užregistruoti struktūrinio padalinio duomenis VMI sistemose

- Platformos operatoriaus — Lietuvos juridinio asmens atveju reikalinga užregistruoti struktūrinio padalinio duomenis:

- Platformos operatoriaus — užsienio juridinio asmens atveju reikalinga užsiregistruoti:

* Papildomai su FR0227 forma trečiosios šalies (ne ES) platformos operatorius turi pateikti informaciją apie jo registravimą ES valstybių narių specialiųjų OSS (angl. One Stop Shop) schemų naudotoju, nurodydamas OSS (angl. One Stop Shop) sistemoje sugeneruotą (-us) importo schemos dalyvio identifikavimo kodą (-us), ir laisvos formos raštu informaciją apie valstybes, kuriose praneštini pardavėjai yra rezidentai.

DAC7: kada reikia pateikti duomenis VMI

Duomenis teikiantys platformų operatoriai kasmet privalo kaupti ir kartą per metus VMI (ne vėliau kaip iki sausio 31 d. už praėjusius kalendorinius metus, kuriais pardavėjas nustatytas kaip praneštinas pardavėjas) pateikti informaciją apie pardavėjus, gaunančius pajamų iš tam tikros veiklos, kurią vykdyti buvo sudarytos sąlygos platformoje.

DAC7: kiti reikalavimai

- Praneštinus pardavėjus, jų rezidavimo vietą nustato pats platformų operatorius;

- Kiekvienas platformos operatorius privalo patikrinti informaciją, kurią renka iš pardavėjų, iki ataskaitinio laikotarpio gruodžio 31 d. (pavyzdžiui, 2023 m. prisiregistravusių pardavėjų išsamaus patikrinimo procedūros turi būti atliktos iki 2023 m. gruodžio 31 d.).

- Iki antrojo ataskaitinio laikotarpio gruodžio 31 d. išsamaus patikrinimo procedūros atliekamos, kai pardavėjai buvo platformoje prisiregistravę iki 2023 m. sausio 1 d., taip pat naujai tapusio duomenis teikiančio platformos operatoriaus atžvilgiu (pavyzdžiui, 2025 m. tapus duomenis teikiančiu platformos operatoriumi, toks operatorius pardavėjų išsamaus patikrinimo procedūras turi atlikti iki 2026 m. gruodžio 31 d.).

- Duomenis teikiantis platformos operatorius visą VMI pateiktą informaciją apie pardavėją taip pat turi pateikti ir praneštinam pardavėjui, su kuriuo ši informacija susijusi (ne vėliau kaip sausio 31 d., už praėjusius kalendorinius metus).

- Kiekvienas platformos operatorius turi saugoti duomenis apie pardavėjus 5 metus nuo ataskaitinio laikotarpio, su kuriuo informacija susijusi, pabaigos. Taip pat tokį patį laikotarpį turi saugoti ir informaciją apie veiksmus, kurių ėmėsi, susijusius su informacijos apie pardavėjus kaupimu, tikrinimu ir teikimu VMI.

| DAC7. Kokią informacija reikalinga pateikti VMI? | |

| Platformos operatoriaus informacija | Praneštino pardavėjo (FA ir JA) informacija |

|

|

DAC7: kaip deklaruojamos platformų operatorių teikiamos gyventojų pajamos

Pagal DAC7 Direktyvą platformų operatoriai teikia duomenis apie atitinkamų veiklų pajamas, nenurodant pajamų rūšies kodų:

- prekių pardavimo („SaleOfGoods“);

- asmeninių paslaugų („PersonalServices“);

- bet kokios rūšies transporto priemonių nuomos („TransportationRental“);

- bet kokio nekilnojamojo turto nuomos („ImmovableProperty“).

Valstybinė mokesčių inspekcija įkeldama DAC7 duomenis į gyventojo pajamų mokesčio deklaraciją (forma GPM311) pajamoms priskiria atitinkamus pajamų rūšies kodus, vadovaujantis žemiau lentelėje pateikiamomis sąlygomis:

| DAC7 duomenų perkėlimas į gyventojų pajamų mokesčio deklaracijas (forma GPM311; toliau — Deklaracija) | |

| Pajamų priskyrimas pajamų rūšies kodams | Sąlygos pajamų rūšies kodo priskyrimui |

| 13 pajamų rūšies kodui (pajamos, gautos už parduotą ar kitaip perleistą nuosavybėn kitą turtą) | Kai platformos operatorius (toliau — PO) teikia duomenis apie prekių pardavimą („SaleOfGoods“), o gyventojas atitinkamu laikotarpiu nevykdo jokios individualios veiklos pagal pažymą (toliau — IV), ar pagal verslo liudijimą (toliau — VL), susijusios su prekių pardavimu („SaleOfGoods“). |

| 23 pajamų rūšies kodui (žemės, buto, pastato, statinio ar kito nekilnojamojo turto nuomos pajamos) | Kai PO teikia duomenis apie bet kokio nekilnojamojo turto nuomą („ImmovableProperty“). |

| 24 pajamų rūšies kodui (kito turto nuomos pajamos) | Kai PO teikia duomenis apie bet kokios rūšies transporto priemonių nuomą („TransportationRental“), o gyventojas atitinkamu laikotarpiu nevykdo jokios IV ar veiklos pagal VL, susijusios su transporto priemonių nuoma („TransportationRental“). |

| 70 pajamų rūšies kodui (kitos su darbo santykiais nesusijusios ir ne individualios veiklos pajamos) | Kai PO teikia duomenis apie asmenines paslaugas („PersonalServices“), o gyventojas atitinkamu laikotarpiu nevykdo IV ar veiklos pagal VL, susijusios su asmeninės paslaugomis („PersonalServices“). |

| 92 pajamų rūšies kodui (individualios veiklos pagal verslo liudijimą pajamos) | • kai PO teikia duomenis apie asmenines paslaugas („PersonalServices“), o gyventojas turi (ar atitinkamu laikotarpiu turėjo) galiojantį VL, susijusį su asmeninėmis paslaugomis („PersonalServices“), ir neturi/ neturėjo įregistravęs su asmeninėmis paslaugomis („PersonalServices“) susijusios IV atitinkamu laikotarpiu; • kai PO teikia duomenis apie prekių pardavimą („SaleOfGoods“), o gyventojas turi (ar atitinkamu laikotarpiu turėjo) galiojantį VL, suteikiantį galimybę parduoti prekes internetu, ir neturi/ neturėjo įregistravęs su prekių pardavimu („SaleOfGoods“) susijusios IV atitinkamu laikotarpiu; • kai PO teikia duomenis apie bet kokios rūšies transporto priemonių nuomą („TransportationRental“), o gyventojas turi (ar atitinkamu laikotarpiu turėjo) galiojantį VL, susijusį su transporto priemonių nuoma („TransportationRental“), ir neturi/ neturėjo įregistravęs su transporto priemonių nuoma („TransportationRental“) susijusios IV atitinkamu laikotarpiu. |

| 93 pajamų rūšies kodui (gamybos, prekybos, paslaugų teikimo, sporto, atlikėjo ar kitos individualios veiklos pajamos) | • kai PO teikia duomenis apie asmenines paslaugas („PersonalServices“), o gyventojas yra (ar atitinkamu laikotarpiu buvo) įregistravęs IV, susijusią su asmeninėmis paslaugomis („PersonalServices“); • kai PO teikia duomenis apie prekių pardavimą („SaleOfGoods“), o pardavėjas yra (ar atitinkamu laikotarpiu buvo) įregistravęs IV, susijusią su prekių pardavimu („SaleOfGoods“); • kai PO teikia duomenis apie bet kokios rūšies transporto priemonių nuomą („TransportationRental“), o gyventojas yra (ar atitinkamu laikotarpiu buvo) įregistravęs IV, susijusią su bet kokios rūšies transporto priemonių nuoma („TransportationRental“). |

DAC7: kokie gyventojo veiksmai deklaruojant pajamas ir pajamų apmokestinimas

| Pajamų rūšies kodas | Gyventojo veiksmai deklaruojant pajamas ir pajamų apmokestinimas |

| 13 pajamų rūšies kodas (pajamos, gautos už parduotą ar kitaip perleistą nuosavybėn kitą turtą) | Gyventojas gali įrašyti parduotų prekių įsigijimo sumą (paspaudžiant mygtuką „Redaguoti“, įrašant išlaidų sumą), reikalinga turėti kito turto įsigijimą pagrindžiančius dokumentus (juos pridėti prie deklaracijos). Kito turto pardavimo pajamų ir to turto įsigijimo kainos skirtumas (pardavimas – įsigijimas), neviršijantis 2 500 eurų per mokestinį laikotarpį neapmokestinamas (nesvarbu, kad duomenys yra įkelti į gyventojo pajamų mokesčio deklaraciją (forma GPM311)). Kito turto pardavimo pajamų ir įsigijimo kainos skirtumas, viršijantis 2 500 eurų apmokestinamas taikant 15% pajamų mokesčio tarifą. |

| 23 pajamų rūšies kodas (žemės, buto, pastato, statinio ar kito nekilnojamojo turto nuomos pajamos) | Gyventojui papildomai nieko įrašyti nereikia. Pajamų apmokestinimui taikomas 15% pajamų mokesčio tarifas. |

| 24 pajamų rūšies kodas (kito turto nuomos pajamos) | |

| 70 pajamų rūšies kodas (kitos su darbo santykiais nesusijusios ir ne individualios veiklos pajamos) | |

| 92 pajamų rūšies kodas (individualios veiklos pagal verslo liudijimą pajamos) | Gyventojas turi įrašyti patirtų individualios veiklos pagal verslo liudijimą išlaidų sumą (pridedant naujus duomenis apie patirtas išlaidas). Taikomas fiksuotas pajamų mokestis, skaičiuojamas už dienas (neviršijus 45 000 eurų pajamų sumos per mokestinį laikotarpį papildomai pajamų mokesčiu neapmokestinama, o dalis viršijanti 45 000 eurų pajamų sumą per mokestinį laikotarpį apmokestinama, kaip individualios veiklos pagal pažymą pajamos). |

| 93 pajamų rūšies kodas (gamybos, prekybos, paslaugų teikimo, sporto, atlikėjo ar kitos individualios veiklos pajamos) | Gyventojas pasirenka leidžiamų atskaitymų pripažinimo būdą ir atsižvelgiant į pasirinktą leidžiamų atskaitymų pripažinimo būdą, jeigu reikalinga, įrašo patirtų išlaidų sumą (pridedant naujus duomenis apie patirtas išlaidas). Taikomas 15% pajamų mokesčio tarifas – kreditas. |

SVARBU

Gyventojas deklaruodamas savo pajamas pajamų mokesčio deklaracijoje (GPM311) turi savarankiškai įsivertinti platformų operatorių pateiktus duomenis, pasitikrinti juos ir, jeigu reikia, patikslinti. Jeigu gyventojo gautoms pajamoms buvo priskirtas netinkamas pajamų rūšies kodas, gyventojas gali šiuos duomenis patikslinti, t. y. juos ištrinti vienoje Deklaracijos dalyje ir deklaruoti kitoje Deklaracijos dalyje, priskiriant tinkamą pajamų rūšies kodą. Koreguojant Deklaracijoje įkeltus duomenis, svarbu pateikti papildomus pagrindžiančius dokumentus (jei turima) arba laisvos formos paaiškinimą, pridedant prie Deklaracijos, Elektroninio deklaravimo sistemoje (EDS) skiltyje „Pridėti papildomą dokumentą“.

DAC7: papildoma informacija

DAC7: kyla klausimų?

Kilus klausimams dėl Tarybos direktyvos (ES) 2021/514, e. paklausimus galima teikti Mano VMI, arba mokesčių informacijos telefonu +370 5 260 5060.

Dažiausiai užduodamus klausimus galite rasti čia.